- 相続

- 税金

知らなきゃ損する!相続と税金のツボとコツ Vol.2

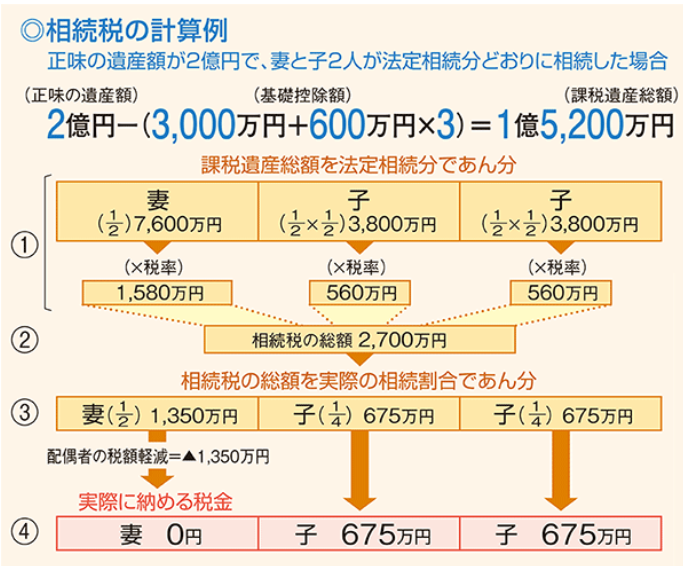

Vol.1では相続全般についてざっくりとお伝えしましたが、そもそも、相続税はどのように課税されるのかご存じでしょうか? ひと言でご説明すると、遺産の総額が『基礎控除額』を超える場合に相続税が課税されます。

1.基礎控除額

正味の遺産額-基礎控除額

=課税遺産額

(国税庁HPより 相続税の計算例)

基礎控除額は 3,000万円+600万円×【法定相続人数】です。計算式はカンタンですが…

2.法定相続人

これは、ひと言ではご説明できません。いくつかの例をあげてみましょう。

*相続を放棄した人がいれば、その人は初めから相続人でなかったものとされます。

■「夫の父母 ー 夫婦 ー 子2人」でご主人様が亡くなった場合

(相続人)奥様とお子様2人

■「父母 ー 兄弟姉妹3人 ー 子6人」でお父様が亡くなった場合

(相続人)お母様と兄弟姉妹3人

■「父方祖父 ー 父と兄弟姉妹2人 ー 子6人」でご祖父様が亡くなった場合

(相続人)お父様と兄弟姉妹2人

一定のルールがあります。

まず、亡くなった方の配偶者(内縁を含まない)は常に相続人となり、配偶者以外の人は『順位』の高い人が配偶者と一緒に相続人になります。

<第1順位>

死亡した人の子供

その子供が既に死亡しているときは、その子供の直系卑属(子供や孫など)が相続人となります。子供も孫もいるときは、死亡した人により近い世代である子供の方を優先します。

<第2順位>

死亡した人の直系尊属(父母や祖父母など)

父母も祖父母もいるときは、死亡した人により近い世代である父母の方を優先します。

第2順位の人は、第1順位の人がいないときに相続人になります。

<第3順位>

死亡した人の兄弟姉妹

その兄弟姉妹が既に死亡しているときは、その人の子供が相続人となります。

第3順位の人は、第1順位の人も第2順位の人もいないとき相続人になります。

更に理解が必要!

↓↓↓

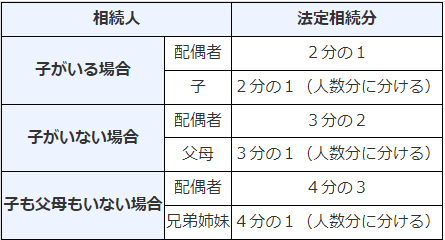

3.法定相続分

<配偶者と子供が相続人である場合>

配偶者2分の1 子供(2人以上のときは全員で)2分の1

<配偶者と直系尊属が相続人である場合>

配偶者3分の2 直系尊属(2人以上のときは全員で)3分の1

<配偶者と兄弟姉妹が相続人である場合>

配偶者4分の3 兄弟姉妹(2人以上のときは全員で)4分の1

(国税庁HPより 法定相続分の主な例)

*子供、直系尊属、兄弟姉妹がそれぞれ2人以上いるときは、原則として均等に分けます。

*民法に定める法定相続分は、相続人の間で遺産分割の合意ができなかったときの遺産の持分であり、必ずこの相続分で遺産の分割をしなければならないわけではありません。

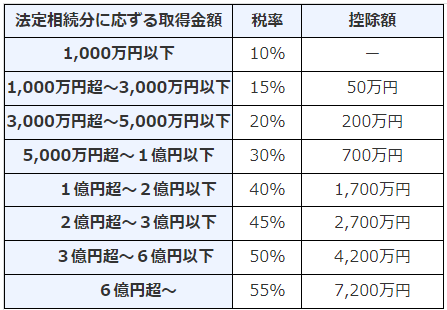

4.相続税の計算の仕方

先程の国税庁HPの「相続税の計算例」では、相続税は1,350万円でした。

「正味の遺産額」が2億円なのに1,350万円となるのは、配偶者の税額軽減(配偶者控除)があるからです。

*配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が1億6,000万円までか、配偶者の法定相続分相当額までであれば、配偶者に相続税はかかりません。

(国税庁HPより 相続税の速算表)

相続人が子2人だけであれば相続税はいくらになるでしょうか?

ご自身で計算してみてください。先程よりも高額になって驚かれるのではないでしょうか?

ご注意!

配偶者控除があるからと言って、財産のほとんどを配偶者が相続して、そのまま同額が子2人に相続された時には配偶者控除のない相続税がかかることになります。

だんだん難しくなってきましたか?

ここで相続税について頭の中を整理したい方はコチラ

↓↓↓

もう少しご辛抱ください。

実は、本題はもう少し先です。

先程から出てきている『正味の遺産額』のうちの、土地や建物の相続税を算出するための『固定資産税評価額』が今日の本題です。

5.宅地や建物の評価方法

宅地は路線価等を基に評価します。

*路線価が定められていない地域は『倍率方式』で評価します。倍率方式における土地の価額は、その土地の固定資産税評価額に一定の倍率を乗じて計算します。

建物は固定資産税評価額によって評価します。

路線価図および評価倍率表は、国税庁HPで閲覧できます。

(国税庁 財産評価基準書 路線価図・評価倍率表)

4つの公的土地評価情報「全国地価マップ(一般財団法人 資産評価システム研究センター)より」も参考にできます。

(一般財団法人 資産評価システム研究センターHPより)

私の自宅は国税庁HPの『路線価図』に入っていませんので、土地の相続税を算出するためには『固定資産税評価額』を使うことになります。

連休明けに『令和6年度 固定資産税・都市計画税 納付通知書』が届きました。実はちょっとドキドキしながら封を開けました。

この2~3年の間に近隣で売買された土地の坪単価が5万円以上アップしているからです。

税額にどの程度反映されたのだろうと、昨年度の通知書と比べてみました。

あれ? 土地の税額は約1,500円増えただけでほとんど変化なし。よかった~。

実際に売買されている価格ではなく『固定資産税評価額』に基づいていることが改めて確認できました。

・・・・・・・・・・

念のため、固定資産税と都市計画税について解説します。(ご不要の方は次の点線まで飛ばしてくださいませ。)

6.固定資産税とは?

固定資産税は、土地や建物、構築物といった不動産の所有者に課税される地方税です。

毎年1月1日時点での不動産所有者に対して課され、その年の1月から12月までを課税期間としています。

税率は1.4%(地方によって異なる場合があります)で、不動産の公示価格や固定資産評価額を基に計算されます。

都市計画税とは?

この税金は都市計画区域内の不動産にのみ課されます。

この税は、都市の計画的な開発や維持を支えるために使われ、具体的には道路や公園の整備、下水道の拡充などに充てられます。

税率は固定資産税の評価額に対して0.3%程度が一般的ですが、自治体によって異なります。

税金の計算方法

固定資産税と都市計画税は、以下の式で計算されます:

7.土地の固定資産税

① 土地の評価基準の決定

土地の評価は、通常、各市町村の固定資産評価基準に基づいて行われます。

この基準は、地域の地価、利用状況、立地条件、経済状況など様々な要素を考慮して設定されます。

② 土地の利用区分

土地はその利用状況によって異なるカテゴリーに分類され、住宅地、商業地、工業地、農地などに分けられます。

各カテゴリーに応じて、評価方法が異なります。

③ 基準地の選定

各地区において代表的な「基準地」が選ばれ、その土地の価格が周辺地域の土地価格の基準とされます。

基準地の選定は、地域内の様々な条件を代表する土地を選ぶことによって行われます。

④ 評価額の算出

基準地の価格に基づき、周辺の土地も類似の条件を考慮して評価されます。

これには、土地の位置、形状、面積、利用可能性などが考慮されます。

⑤ 税率の適用と税額の計算

土地の評価額が決定された後、固定資産税の税率(通常は1.4%)が適用されて税額が算出されます。

評価額と税率を乗じることで、その土地の固定資産税額が決まります。

⑥ 課税通知と納税

最終的な税額が決定されると、土地所有者に対して固定資産税の課税通知が送付されます。

所有者は通知に基づいて指定された期日までに税金を納付する必要があります。

土地の固定資産税は、市町村ごとに評価替えが行われることもあり、地域の経済状況や政策によって評価額が変動することがあります。

ご注意!

実家等を相続をした際に建物を解体して駐車場にしようというのは得策ではないかもしれません。

『住宅用地の特例』を受けられなくなり、固定資産税がアップする。

*住宅用地の特例:200㎡までは1/6、200㎡以上は1/3に減額

また、駐車場として得た収入には課税されます。給与所得者が副業として駐車場経営を行っている場合には、ほかの所得と合算して、年間20万円を超えると確定申告が必要です。

ご注意!

『住宅用地の特例』は適切な管理が行われていないと受けることができなくなることがあります。

↓↓↓

『固定資産税等の住宅用地特例に係る空き家対策上の措置』国土交通省 資料

8.家屋の固定資産税

① 評価基準の設定

各市町村の評価委員会が、固定資産(土地、建物)の評価基準を定めます。

この基準は、建物の構造、用途、築年数、位置、市場価値などを考慮して設定され、公平かつ適正な課税が行われるようにします。

② 建物の評価額の算定

建物の評価額は、その建物の再建築費用に基づいて算出されます。

具体的には、新しく同じ建物を建てるのにかかる費用を見積もり、そこから築年数に応じた減価を行います。

この減価の計算には、定められた耐用年数が利用され、年数が経過するにつれて評価額が減少していきます。

③ 減価償却の基本

家屋の減価償却は、新築時の建築コスト(再建築費用)から始まります。

このコストから、建物の年齢に応じた減価償却を行うことで、年々の評価額が決定されます。

具体的な減価償却率や耐用年数は市町村の条例や国の指針によって異なる場合があります。

また、特別な修繕を施したり、大規模な改修を行った場合は、評価額の再計算が行われることもあります。

④ 課税標準額の算出

算出された評価額に対して、固定資産税の税率(通常は1.4%)を乗じて、その年の課税標準額を決定します。

私は税理士でも弁護士でもありません。住宅に詳しいファイナンシャルプランナーの視点から『住宅』ができるだけ価値のある資産となるようにアドバイスしています。

住宅の購入は、お金の運用ととても似ています。

年数を経てプラスになるかマイナスになるか、その違いを生むポイントはどんなことでしょうか?

資産価値の高い住宅購入のポイントや実家じまいなどのご相談もよろこんで承っております。

また、土地~会社選びに不安を感じている方もぜひ私たちにご相談ください。

おうちコンシェルでは、数多くの土地と住宅会社を見てきた専門家が無料でアドバイスしています。

「WEBで相談」もお受けしていますので、ご都合やご希望に合わせてお選び下さい。

・・・・・・・・

【関連記事】この記事を読んだ方には他にこんな記事もおススメ

■「将来の安心」を見える化できる!おうちコンシェルの「無料ライフプラン診断」

・・・・・・・・

———————————————————–